银行越烂越涨?

- 娱乐

- 2024-11-19

- 2

- 更新:2024-11-19 02:10:04

登录新浪财经APP 搜索【信披】查看更多考评等级

(来源:表舅是养基大户)

今天A股和A债的走势,和我们昨晚简单做的周度展望,都如出一辙。

先看A股的,昨晚我们在《放狠话了》里提到:

“A股,随着两融的转负,以及周五晚上证监会的市值管理指引正式出炉,依然要警惕小盘股和妖股的踩踏风险;

而破净股,可能会受益于新规,有一波新的炒作,这可能会进一步导致我们周五晚上提到的,炒作的题材,‘缩圈+快速轮动’。

政策处于阶段性的真空期,继续看好红利方向。”

从今天的市场来看,走的比我们想象的还要更极致一点,“破净股”、红利板块大幅领涨,而小票、题材股下午一路走低,北证50和中证2000领跌。

破净股,和小票、妖股,乍一听,好像有重叠的领域,但实际两者可以说是八杆子打不到一起去,A股的破净板块,主要就集中在银行、地产、煤炭、钢铁这些大老粗行业,所以这些板块,也是今天涨的最好的。

提醒大家,还是要注意一点:这届监管的理念和做事风格,可能和过往,存在很大的不同。

最大的不同,在于村长是从证监体系的基层做起来的,干过机构部、综合处、风险处置办公室、基金监管部,也去交易所当过一把手,所以对A股的生态、玩儿法,其实非常熟悉,这点,和过往跨界空降的模式有很大的不同。你们可以联想一下,如果一个公司要搞改革,这两种不同的领导出身,哪种把PPT落地的可能性会更大。

所以大家会看到,本届监管,有两条很明确的主线。

第一,从长效机制着手。大到国九条,小到上周五的市值管理指引,包括跨部门协作的回购增持再贷款等,其实都是长效机制的建立,试图重塑A股的“资金审美”,都是围绕“长期投资”这四个字。

第二,有影响长效机制的苗头就打。包括这回对抖X炒股的快速整治,其实在过往,可能会能拖就拖一下,真出了风险再整改,毕竟炒作产生的业绩,也是短期业绩啊。但这次明显不同,一有苗头,立刻整治(因为意识到越往后,整治的成本会越高,积累的风险会越大),今天妖股之一的ST鹏博已经公告,公司因为涉嫌信息披露违法违规,实控人被证监会立案。

所以,建议大家不要心存幻想,炒股,还是要跟着长期的导向走。

......

再说到上面的破净股今天大涨的事情。

A股最大的破净板块,当然是银行无疑了,A股一共40多家上市银行,除了招行外,其余银行,市净率,全部都在1以下,背后的逻辑也很简单——市场认为银行的真实不良率,远高于目前披露的情况,如果要打开来看个仔细的话,有大量的不良贷款,需要银行用资本金去核销。

而今天A股也走的很符合逻辑——市净率越低的银行,越“烂”的银行,今天股价涨的越好,我们把银行分成几个层次:

银行板块,今天整体涨超2%;

第一层,市净率(pb)在1以上的,招行1家,今天涨幅倒数第7;

第二层,市净率0.8以上的,一共4家,包揽倒数前4;

第三层,市净率0.4-0.45的,一共5家,今日涨幅排第1、3、5、6、9,其中排第一的郑州银行涨停;

第四层,市净率唯二在0.4以下的,一共2家,民生和贵阳银行,涨幅排第2、7。

基本符合我们上面说的,越“烂”的银行,今天股价涨的越好。

这块的逻辑,主要有三层。

1、第一层,市净率越低的银行,后续通过回购等进行市值管理改善的空间越大。

因为,市净率越低,越便宜嘛,3折买银行,听起来似乎不错。

当然,这里有个逻辑,我们还是要提一下,历史上来看,还没有银行进行过股票的回购,我们解释过,因为银行特殊的监管环境,股票的回购,和目前对银行的资本金管理要求等,存在冲突,所以不是银行不想回购,实不能也。

但是,这里一块潜在的可能性在于,银行的股票回购,不排除监管之间,已经在研究了,因为,之前招行的三季度业绩说明会,就提到了正在研究这块,而今天,民生银行在回应记者提问的时候,也提到,会考虑回购等措施。

2、第二层,市净率低的根源,是对实际不良的担忧,地方债务置换是边际的利好。

为什么有些银行市净率只有0.3?

之前有些文章会提到,是因为市场担心,银行的实际贷款不良率,到了70%,所以要股价打三折。

这个就非常离谱,没有考虑到,银行是经营杠杆的一个行业,实际的算法应该是:银行比如有100亿资本金,根据10%左右的资本充足率计算,它可以做1000亿的贷款,那么,只要贷款里面,有7%的不良贷款,那么,就是70亿的坏账,对应100亿的初始资本金,核销之后,就只剩30亿的实际股权价值了,所以,当市净率到0.3的时候,你可以简单理解为,市场认为,这家银行的实际不良贷款,至少在7%以上(实际更高,我们只是简单计算)。

但是,现在有一个利好,在于地方开始做债务置换了,这样一来,很多本来可能成为不良的城投隐性债务,质量会提升,而地方债务置换下的三角债清偿,也利好企业的现金流,这会改善银行的资产质量。

这样一来,对各类银行来说,理论上,谁的市净率越低,对谁的股价的边际利好,就是越多的(极端一点来说,如果一家银行,市场认为其没有任何隐藏的不良,那么地方化债,对它的账面来说,就是零作用),这也是一个维度。

3、第三层,地方债加速发行,可能有利于地方银行的资本补充,使得银行获得造血能力。

对很多中小银行而言,因为市场对其的资产质量不信任等,最近几年,增资扩股的难度非常大,而如果资本金不增加,银行的业务就无法扩张,随着利差的收窄,整体的利润率会越来越低。

原来,中小银行的资本补充,主要靠地方政府发行专项债,然后直接注资,但是这几年,地方政府自己手里也没余粮,就没法给当地的法人机构支持了。

而这回6万亿的地方债务限额等增量财政,一方面可以降低地方政府的利息支出压力,另一方面,也使得地方政府,可能可以腾出一些资金,对中小银行进行注资,支持其业务发展,这和财政部,准备发1万亿专项债,给六大行增资,本质上是同一回事。

所以,比较巧合的是,11月份,已经披露置换债的地区,包括江苏、贵州、河南、青岛、大连。

除了大连没有上市银行外,其他四个地区,江苏的紫金农商,今天涨幅第4;贵州的贵阳银行,涨幅地7;河南的郑州银行,涨幅第1;青岛的青岛农商,涨幅第3。

具体对这块,大家还可以借鉴一下,之前财新的一篇讲农商系统改革的文章,里面有些数据非常好,下次有机会给大家讲,《高风险省联社改革深水区》,不知道为啥,公众号搜不到了。

当然,我们要说的是,对很多银行而言,最大的问题,其实还不是资产质量,而是“公司治理”的问题,这是长期更要命的,上市银行相对还好点。

......

多聊三个市场的热点哈。

1、债券,30年国债今天再度大幅上行。

对于债券的观点,我们昨晚也提到了:

“资金面宽松,但供给不明朗的情况下,短端确定性强于长端,长端处于有胜率,但赔率非常一般的阶段。”

今天,长端利率债继续上行,10年国债向上到了2.11%,而30年国债今天大幅上行2bps以上,到了2.31%,一周时间上行8bps,幅度不可谓不小。

具体的逻辑,我们中午也帮大家罗列了一下,《本周债券投资的五个重点》。

简而言之,债券当前最大的矛盾在于:

财政可能加速发行的长端和超长端利率债 vs 银行现在缺钱。

今天财政部放风出来,说8号人大常委会的议案通过后,9号,财政部就把6万亿的新增债务限额,切分好,下达各地,并“指导督促地方抓紧履行法定程序”了,并且“已经在制定提前下达部分2025年新增专项债券限额工作方案”了。

对地方来说,如果拿到限额,那么,理论上,当然是发行的越快越好,钱到位的越早,把高息的负债替换掉,省下来的都是空间啊。

毕竟,今天财政部还披露了数据,10月份,全国合计的单月税收收入,同比正增长了,这是今年首次,但是前10月,地方的土地出让金收入同比下降22.9%,地方政府,非常缺钱。

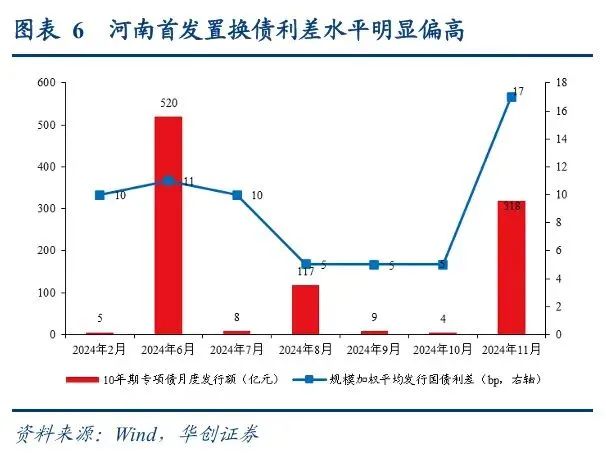

所以,越缺钱,越想快点发债,且大家都希望发长期、超长期的,这样相对“一劳永逸”,下图,引用一下华创证券的图,已经披露的几个省份,11月发行的计划里,全部是10年或以上的债券,超长债的占比很高。

但是,地方债,主要是银行买,从目前的情况来看,银行的钱不多,这就导致,大家上周听到的新闻,河南发了一期10年的再融资专项地方债,结果“发飞”了,所谓的发飞,就是下图所示,发行的利率,和同期国债的价差比较大,比过往的国债/地方债的价差,高了不少,说明买债的需求比较差。

所以,我们认为,在实际的降准降息之前,对于债券,特别是长期限的利率债而言,这种供需的矛盾,短期会比较明显,长端利率债的性价比,比较低。

从我们跟投的表韭纯纯的债来看,上周二进行了降仓,缩短了久期,有效规避了本次的小幅调整。

2、美股,关注本周四的英伟达财报。

一早,我们把近期特朗普当选前后至今,美股的表现,进行了一个梳理,《美股能否止跌?》,大家有空可以看一下。

整体,我们认为,近期的美股主要取决于两个因素:

第一,美元指数是否会继续走强,从目前来看,横在106.5-107之间了。

第二,看周四凌晨公布的英伟达的财报。

3、大类资产,黄金卖不动了。

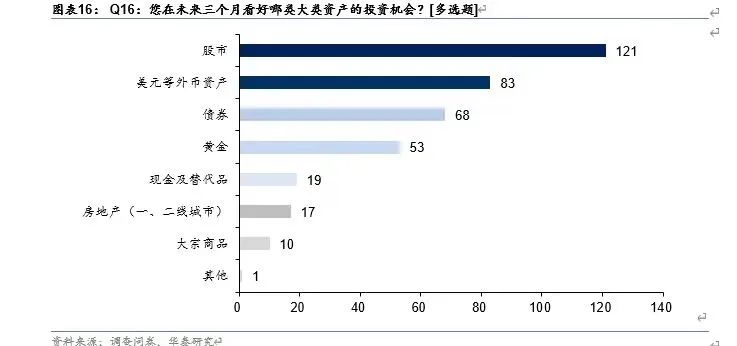

本周华泰在周报里,做了一个机构投资者调研的结果,针对大类资产的判断,大家的投票结果如下:

认为,风险资产(股票)>美元>债券>黄金>地产>大宗商品。

大家可以参考下。

从我们的观点来看,没有发生变化:

第一,认为从资产性价比的角度看,美股>A债(短端优先)>A股(结构性机会)>美债(短端优先,长端波动率较大)。

第二,黄金可能短期依然会比较逆风,从最近深圳水贝市场来看,金价高位下跌后,黄金销售的情况更差了,主要因为,之前金价一路涨的时候,还有怕踏空的会买点,而现在金价不仅价格还在高位,又处在下行通道,很多人首鼠两端,更加不敢下手了。但长期来看,黄金依然是资产配置中,不可或缺的一环。

第三,我们依然建议,大家在近期的配置上,地区分散、股债均衡,可以考虑跟投三个表韭系列基金投顾,也可以多考虑考虑固收+策略的产品。